Il Professor Alberto Bagnai c’entra in pieno la questione delle menzogne più grandi raccontate sul nostro debito pubblico; sperando che i lettori ne siano già al corrente, vi proponiamo un suo ottimo articolo a riguardo (guest post)

(ripubblicazione articolo del 9 aprile 2014)

Nel 2005 Barry Marshall, dell’Università di Perth (Australia), ha preso il premio Nobel per aver scoperto che l’ulcera non è causata dallo stress, ma dall’Helicobapter Pylori. Domanda: se voi aveste un ascesso a un dente, prendereste un aereo per Perth, o vi accontentereste del dentista di fiducia? Del dentista!? Sicuri!? Anche se non ha un Nobel?

Sono d’accordo con voi, e non solo perché da qui a Perth c’è più o meno un giorno di volo, ma anche perché si dà per scontato che un illustre gastroenterologo, di denti, non ne sappia un granché, e state ben certi che sarebbe lui il primo ad ammetterlo.

Nel 2011 Tito Boeri, dell’Università Bocconi di Milano, ha scritto un capitolo nel prestigioso Handbook of Labour Economics della Elsevier. Degno riconoscimento di una carriera scientifica di altissimo profilo interamente dedicata all’economia del lavoro. Domanda: se voi aveste un dubbio di economia monetaria, leggereste un fondo di Boeri, o un manuale di economia monetaria?

Qui la risposta è più difficile. Intanto, se un cardiologo va in televisione nel sottopancia c’è scritto “cardiologo”, e se ci va un dermatologo c’è scritto “dermatologo”. Se va in televisione un economista del lavoro, o industriale, o monetario, c’è scritto “economista”: todos economistas! Le qualifiche non ci aiutano, e allora analizziamo gli argomenti, partendo dal contributo del prof. Boeri apparso su La Repubblica del 7 aprile. Un’autentica miniera di perle che vale la pena di porre nel giusto risalto, incastonandole nella letteratura scientifica, questa sconosciuta (a Boeri).

L’argomento di Boeri pare sia che dall’euro si può uscire solo unilateralmente (almeno, lui non considera altri possibili scenari), ma questo sarebbe un disastro per le famiglie in quanto l’uscita farebbe aumentare sia il debito, che i relativi interessi. La conseguenza sarebbe un incremento del carico fiscale (per chi le tasse le paga, come Boeri ricorda). Tutto questo, naturalmente, dopo aver premesso che per mancanza di precedenti storici su uno scenario simile si può dire “tutto e il contrario di tutto senza timore che qualcuno dal pubblico alzi la mano contraddicendo”, facoltà della quale il prof. Boeri usa ed abusa largamente.

Cominciamo proprio da qui. Non è vero che manchino precedenti storici: anzi, come sanno gli specialisti, ce ne sono a iosa. Li trovate elencati ad esempio da Andrew Rose e da Volker Nitsch. Nitsch ci ricorda che le rotture di unioni monetarie non sono infrequenti, e Rose che non sono associate a particolare volatilità macroeconomica: i paesi che escono hanno sì un po’ più di inflazione (che oggi non pare sia un problema), ma generalmente sono più ricchi e più democratici.

È invece vero che se la valuta nazionale si svalutasse, il debito definito in valuta estera (dollari) o disciplinato dal diritto estero si rivaluterebbe. Ma, si sa, de minimis non curat praetor, e quindi casualmente Boeri trascura di dirvi la percentuale di debito interessata. Rimedio io: la trovate nei bollettini trimestrali del Tesoro, ed è circa il 3%. Una sua rivalutazione del 30% equivarrebbe quindi a una rivalutazione dello 0.9% del debito complessivo. Impressionante? Non direi.

Boeri conosce la Lex monetae e quindi sa che la parte restante del debito (un “trascurabile” 96,7%) verrebbe ridenominata in valuta nazionale, per cui non si rivaluterebbe. Evidentemente, in questo caso sarebbero i creditori esteri a patire la svalutazione, e Boeri rabbrividisce al pensiero. Rilevato quali interessi Boeri abbia a cuore, notiamo che il mondo va così. Dopo il fallimento Lehman l’Inghilterra ha svalutato del 13% in termini effettivi, causando ai suoi creditori esteri una perdita secca superiore ai 1.000 miliardi di dollari. Non è stata esclusa dai mercati internazionali, non ha subito un incremento “all’infinito” dello spread.

“Ma” direte voi (o lui) “mica vorrai paragonare la liretta alla sterlinona?” Certo che no! Distratto dalla flexicurity, Boeri non ha notato che in tutti gli episodi di stress dell’economia europea, la sterlinona si è trovata a mal partito prima e peggio della liretta: è stato così all’epoca del serpente monetario, ed è stato così nella crisi dello Sme nel 1992. Quindi la sterlina non è una valuta più “forte” di per sé: è solo gestita da persone pragmatiche, che sanno quando allentare la scotta, invece di scuffiare per obbedire a ideologie vetuste (o ai creditori esteri).

Certo, è vero, la svalutazione è una forma di ripudio del debito. Ma chi ha studiato i costi del ripudio (come Ugo Panizza e suoi coautori), ha mostrato come essi siano relativamente minori: l’economia riprende a crescere dal trimestre successivo (guarda un po’), e l’esclusione dai mercati, quando c’è, dura poco (notate che questo studio Boeri non può ignorarlo, perché ne ha pubblicato un sunto nel sito da lui diretto, lavoce.info).

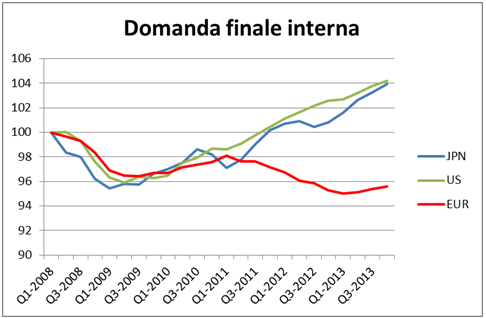

Boeri prosegue regalandoci un momento di franca ilarità, quando assimila la monetizzazione del debito al fenomeno dei miniassegni. Suvvia! I miniassegni erano emessi da banche private per supplire alla carenza di moneta divisionale, e non avevano nulla a che vedere col debito pubblico. E poi, cos’è la “monetizzazione del debito”? Diciamolo: è permettere alla Banca centrale di acquistare titoli di Stato. Cioè quello che stanno facendo gli Stati Uniti col quantitative easing e il Giappone con l’Abenomics. Noi no, e il risultato è il crollo del nostro mercato interno.

Non solo: la monetizzazione è quella cosa che terrorizza talmente i mercati… che per farli stare calmi, per far scendere lo spread, Draghi ha dovuto promettere di farla! Eh già! Perché ormai lo ha ammesso anche Olivier Blanchard, capo economista del Fondo Monetario Internazionale: a far scendere lo spread è stato l’annuncio delle Outright Monetary Transaction, cioè l’annuncio da parte della Bce di essere disposta a monetizzare qualsiasi ammontare di debito pur di salvare l’euro, certo non le “riforme strutturali” di Monti.

Tralascio altre perle delle quali mi sono occupato più volte: dai tassi di interesse che “schizzano” all’inflazione nemica della vedova e dell’orfano (commovente questo interesse per gli umili da parte di grandi banchieri e grandi economisti…). Storie di ordinario bispensiero, senza supporto né razionale né storico.

A questo punto, se volete, andate pure a fare un biglietto per Perth, o per Milano.

Se invece vi interessa sentir parlare del futuro della nostra economia in modo pacato e razionale da specialisti di economia monetaria, da persone che preferiscono parlare alla testa anziché alla pancia delle persone, iscrivetevi a questa conferenza (Roma, 12 aprile). Potrete ascoltare colleghi che, come Brigitte Granville, non parlano per sentito dire, avendo lavorato con Jeffrey Sachs allo smantellamento della moneta unica sovietica, mettendosi nel 1993 contro il Fondo Monetario Internazionale (che è cosa diversa dal tessere nel 2014 le lodi della troika). Potrete ascoltare economisti come Paolo Savona, che, non essendo certo un “euroscettico” stralunato, anche in virtù delle sue esperienze di governo ritiene che sia necessario ponderare seriamente uno scenario di uscita unilaterale, in assenza del quale, come qualsiasi dilettante di economia e di politica sa, i margini di negoziato dell’Italia nelle sedi europee sono inesistenti.

Se preferirete i racconti di Boeri, ben inseriti nel solco di una tradizione della sua terra, vi capirò: che brivido, la rivalutazione del 3% del debito! Ma in questo momento, di scrittori milanesi, mi pare più utile ricordare Parini: “Me non nato a percuotere le dure, illustri porte…”, con quel che ne segue, naturalmente senza fretta.

Articolo scritto da Alberto Bagnai per “Il Fatto Quotidiano“

Lascia un commento per primo